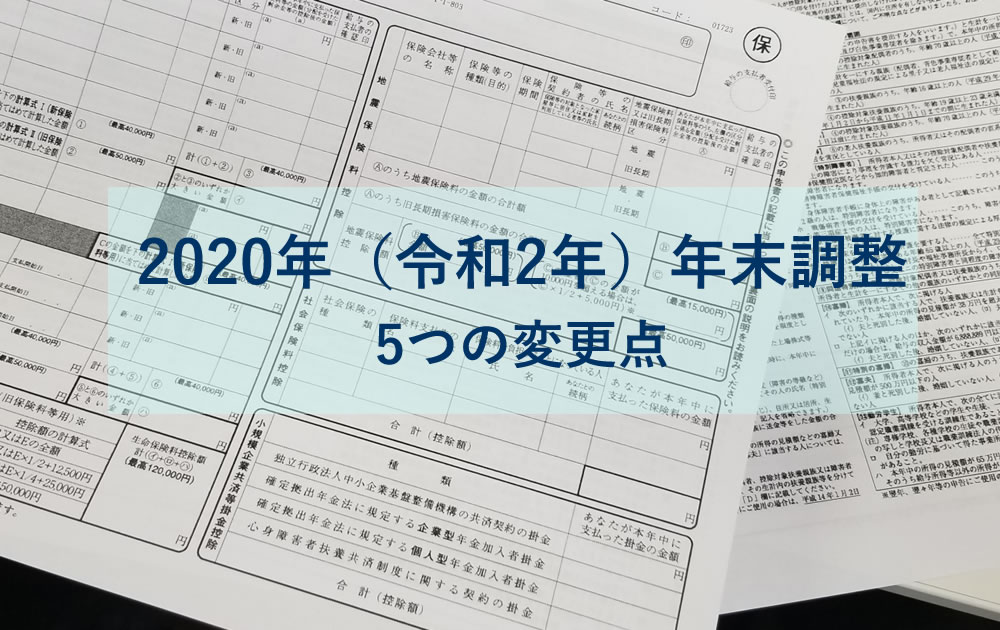

2020年(令和2年)の年末調整より、内容が大きく変わります。

年末調整を行う前にしっかりと確認しておきたい5つの変更点をポイントとしてまとめます。

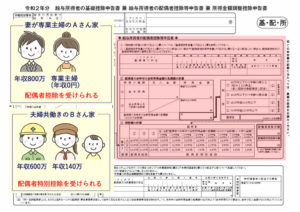

夫が会社員で妻がパート勤務の家庭などを例にあげてよく言われる「103万円の壁」や「150万円の壁」「201万円の壁」は、この配偶者控除が深く関わっています。

給与所得控除が、10万円減額となります。

さらに、上限額が220万から195万円に引き下げられます。

給与所得控除とは、所得税などを計算する際に年収から差し引かれる控除のことです。

すべての人に適用されていた基礎控除は、これまでは収入に関係なく一律38万円の控除でしたが、10万円増額となり最大48万円に引き上げられます。

ただし、すべての人が一律でこの金額を控除できるわけではなく、所得制限が設定されました。

合計所得金額が2,400万円を超えると所得に応じて段階的に減っていき、2,500万円超になると控除額が0となり、基礎控除は適用されません。

給与所得控除が10万円減額・基礎控除が10万円増額ということで、多くの給与所得者はプラスマイナスゼロとなり増税にも減税にもなりません。一部の高所得者(具体的には年収850万円を超える人)は増税になることになります。そこで、子育て・介護世帯への配慮として、次に述べる所得金額調整控除が創設されました。

増税対象となる給与収入850万円を超える人の中で、一定の要件に該当する人の税負担を軽減するための制度が「所得金額調整控除」です。

これにより、下記に該当する方は増税を回避できます。

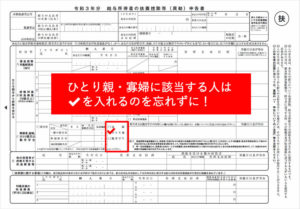

改正前は、未婚のひとり親は「寡婦(寡夫)控除」の対象になっていませんでした。離婚したひとり親だけが所得控除をうけることができるのは不公平だということで、寡婦(寡夫)控除が見直され、ひとり親控除が創設されました。

毎年、年末調査のときに書いて会社へ提出する各申告書についても、今回の改正に合わせて様式が変わっています。

給与所得の源泉徴収票についても、所得金額調整控除の創設、基礎控除の見直し、未婚のひとり親控除・寡婦控除の見直し等により、項目名・記載内容が変更となります。

2020年(令和2年)からはじまる、年末調整の電子化についても確認しておきましょう。

今まで紙へ記入して提出していた年末調整の書類を、パソコンやスマホで作成してデータで提出するのが「年末調整の電子化」です。

年末調整に関する申告書は全部で3枚。様式が変わって書き方がわからないときはこちらの記事を参考にしてみてください。