[2023年10月31日追記]

この記事は令和2年の年末調整書類の記入の仕方についてまとめた記事です。

令和3年(2021年)、令和4年(2022年)、令和5年(2023年)の年末調整においても、様式や記入の仕方については変わりありませんが、あくまでも参考としてご覧ください。

※令和3年分の年末調整より、年末調整関係書類への押印が不要となりました。

※令和5年分の年末調整については、令和4年分から比べて大きな改正はありません。

令和2年(2020年)以降の年末調整は、改正事項が多く、申告書の様式も変わり、「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」なんていう、「他に何かシンプルで短い名前つけれなかったの?」と言いたくなってしまう申告書まで登場し、ただでさえわかりづらい制度なのに混乱必至です。

どこに何を書けばいいのかわかりづらく、なんなら小さく書いてある注意書きの文章を読んでもなおよくわかりません。

そこでマナビトでは、どこになにを書いたら良いのかを図解でわかりやすく表現してみました。

この記事は「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」編です。

目次

給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書とは?

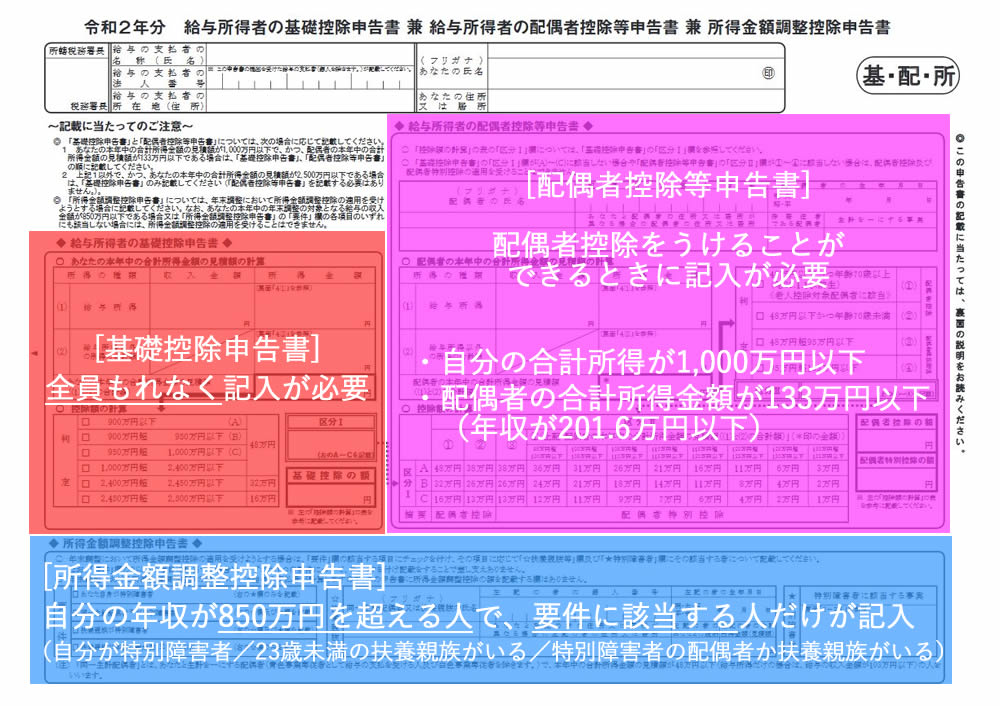

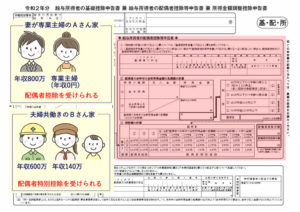

給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書(あーもう、長い!)とは、この様式の書類のことです。

右上に「基・配・所」と書かれてあります。

その名の通り、基礎控除に関すること、配偶者控除に関すること、所得金額調整控除に関することを記入する用紙です。

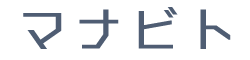

この用紙のどこに何を書けば良いのか、答えはこうです。

赤色で示した「基礎控除申告書」の欄は、年末調整をうけようとする人は全員記入が必要ですが、他の2か所は 該当する人だけが記入します。

詳しくはこれから説明していきます。

基礎控除申告書の書き方

基礎控除は、令和元年度までは全員一律で38万円の控除をうけられていたのですが、令和2年度から所得に応じて設定されることになったために、この申告欄ができました。

基礎控除額は、基本的に48万円です。合計所得金額が2400万円以下なら、満額である48万円の控除がうけられます。

わかりやすい言い方をすると、たくさん稼いでいる人は段階的に基礎控除額が少なくなっていき、年収2,500万円超の人は基礎控除がなしになります。

基礎控除額を判断するのが、この「基礎控除申告書」欄です。

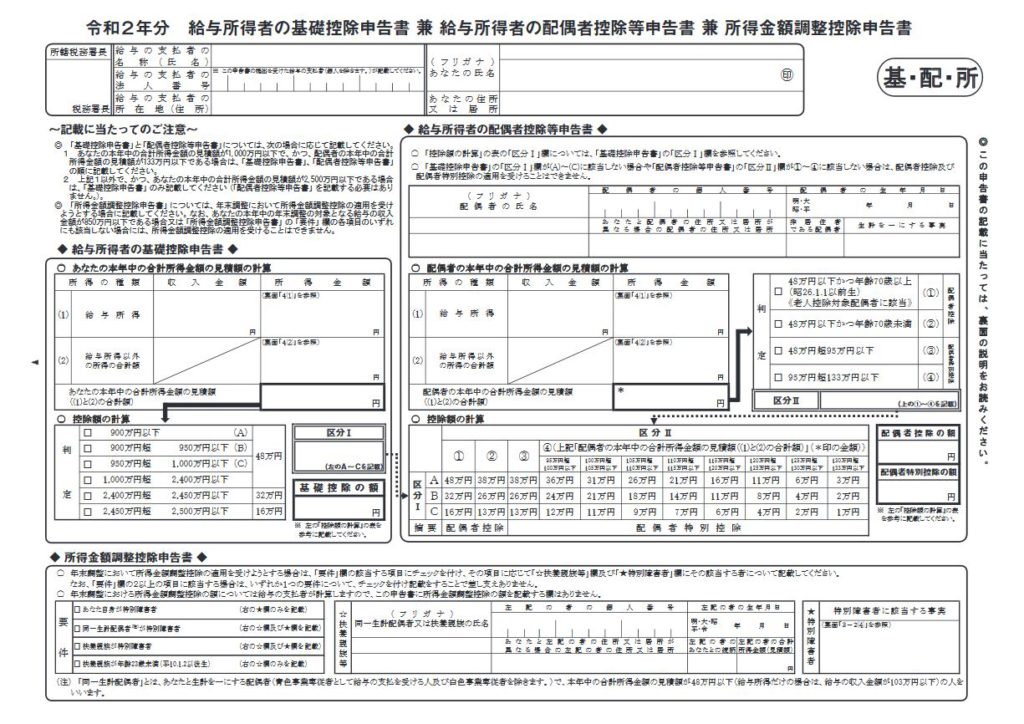

自分の本年中の合計所得金額の見積額を計算して、記入しなければなりません。

大事なことなのでしつこく言いますが、基礎控除申告書欄は、年末調整をうける全員がもれなく記入が必要です。

勤務先からもらう給料に関することは、(1)の給与所得の行に書きます。

※1 収入金額・・・その年1年間の総支給額(社会保険料や所得税が引かれる前の額)の見込金額を記入します。(前年の源泉徴収票を参考にして書く場合は、「支払金額」の金額を記入。)

※2 所得金額・・・ ※1に書いた収入金額をもとに、給与所得を計算します。申告書用紙の裏面に計算方法が載っているので、それに従い算出します。(前年の源泉徴収票を参考にして書く場合は、「給与所得控除後の金額」を記入。)

給与所得以外の所得がある場合には、その合計額を(2)の行へ記載します。(給料以外の収入がない人は、(2)は空欄となります。)

所得金額の見込額はどうやって計算する?

自分の今年の年収の見込額なんて、わからないよ!と思いますよね。

給料が毎月固定で変わらない方なら、「月収×12か月」で良いですが、そうでない方の方が多いのでは?

会社に提出するのに、高く見積もりすぎるのもなんだか気まずいですよね(笑)

でも悩まなくても大丈夫です。見込額はあくまでも目安です。

基礎控除を受けられる範囲内の所得かどうかを判断するためのものなので、あまり悩みすぎなくても大丈夫です。

だいたいの月収×12か月でも大丈夫ですし、昨年度の収入(所得)を見込額としても問題ありません。

基礎控除の制度に関して詳しく知りたい方はこちらの記事をご参照ください。

配偶者控除等申告書の書き方

配偶者控除申告書の欄は、配偶者控除をうけようとする人(受けることができる人)のみ、記入が必要です。

具体的な条件は、

- 自分の合計所得金額見積額が1000万円以下 かつ

- 配偶者の合計所得金額見積額が133万円以下(給与収入だけの場合、年収にすると201.6万円以下)

となります。

自分の所得が1000万円を超えている人や、配偶者の所得が133万円を超えている場合には、配偶者控除・配偶者特別控除を受けることができません。

配偶者控除の欄の記入の仕方は、こちらの記事で詳しく説明しています。

配偶者控除と配偶者特別控除の制度について知りたい方は、こちらの関連記事をご参照ください。

所得金額調整控除申告書の書き方

所得金額調整控除の対象となる人は、年収が850万円を超え、かつ以下のどれかに該当する人です。

・本人が特別障害者である

・23歳未満の扶養親族がいる

・特別障害者である同一生計配偶者または扶養親族がいる

この条件に当てはまる人のみ、記入が必要です。

ですので、そもそも年収が850円未満の人には関係のない話です。

もちろん記入の必要もありませんので、年収850万円未満の人はスルーしてしまって問題ありません。

所得金額調整控除の概要について詳しく知りたい方は、こちらの関連記事をご参照ください。

基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書の記載例は、国税庁ホームページでも詳しく解説されています。