新型コロナウイルス感染症の感染拡大・休業要請等の影響により、取引先が 家賃等の賃料や、売掛金、未収請負金、貸付金等の支払いが困難となるケースがあります。

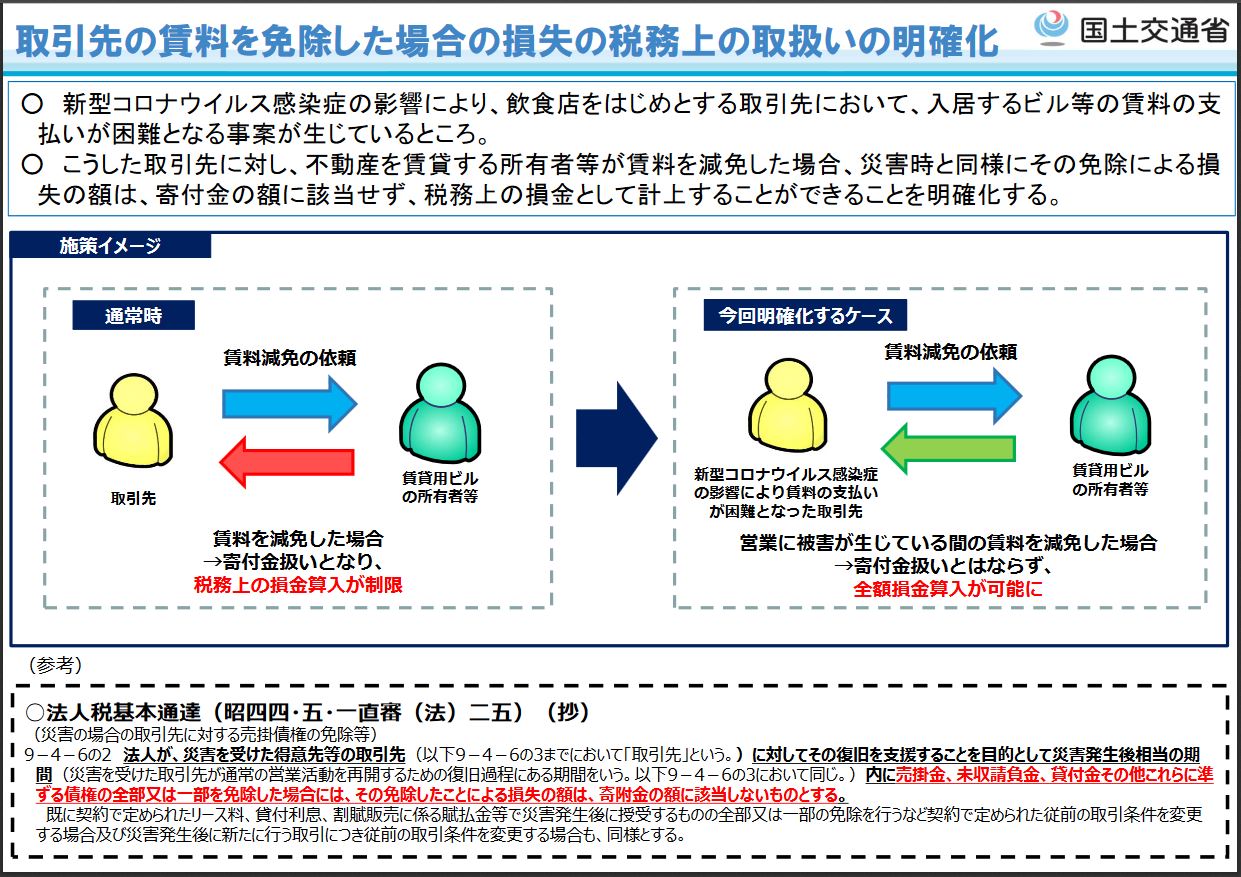

こうした取引先に対し、賃料や売掛金を減免した場合、その免除による損失の額は、寄附金の額に該当せず、税務上の損金として計上することができます。

この記事では、新型コロナウイルスの影響による支払いの減免に関する税務上の取扱いについて、要点をまとめます。

目次

新型コロナウイルス感染症の経済対策の一環として、法人税基本通達9-4-6の2(災害の場合の取引先に対する売掛債権の免除等)が改正されました。

(災害の場合の取引先に対する売掛債権の免除等)

9-4-6の2 法人が、災害を受けた得意先等の取引先(以下9-4-6の3までにおいて「取引先」という。)に対して、その復旧を支援することを目的として災害発生後相当の期間(災害を受けた取引先が通常の営業活動を再開するための復旧過程にある期間をいう。以下9-4-6の3において同じ。)内に売掛金、未収請負金、貸付金その他これらに準ずる債権の全部又は一部を免除した場合には、その免除したことによる損失の額は、寄附金の額に該当しないものとする。既に契約で定められたリース料、貸付利息、割賦販売に係る賦払金等で災害発生後に授受するものの全部又は一部の免除を行うなど契約で定められた従前の取引条件を変更する場合及び災害発生後に新たに行う取引につき従前の取引条件を変更する場合も、同様とする。

法人税基本通達(昭四四・五・一直審(法)二五)(抄)

今回の新型コロナウイルスの影響も、上記通達の 災害を受けた場合 と同じ扱いになりますよ、ということで、下記が加えられました。

本文の取扱いは新型インフレンザ等対策特別措置法の規定の適用を受ける同法第2条第1号(定義)に規定する新型インフレンザ等が発生し、入国制限又は外出自粛の要請など自己の責めに帰すことのできない事業が生じたことにより、売上の減少等に伴い資金繰りが困難となった取引先に対する支援として行う債権の免除または取引条件の変更についても同様とする。

なんだか小難しく書かれていますが、どういうことかというと、新型コロナの影響により資金繰りが困難となっている取引先等を支援するために、売掛金等の支払いを免除したり、賃料(家賃)等を減免する場合などの損失は、自然災害時の取扱いと同じく、寄附金や交際費等に該当しないものとして取り扱われ、税務上の損金として計上できる!ということです。

> 取引先の賃料を免除した場合の損失の税務上の取扱いの明確化|国土交通省

ここでポイントとなるのが、先述のような債権放棄(免除)や賃料の減免などを行ったときの、税法上の基本の取扱い。

この基本がわかっていなければ、上記通達の意味もよくわからないと思います。

原則として、会社が自己の判断で債権を放棄(免除)した場合には、寄付金として扱われ、税務上の損金算入が制限されます。

法人の場合、営利の追求が1番の目的なので、合理的な理由なく取引先等に対して売掛金を免除したときには、相手方に対して寄付金を支出したものとして取り扱うことになっています。

寄附金のすべてが経費になるならばと、税金対策のために無制限に寄付が行われたら困りますし(笑)、そうなると結果的に国が寄附金の一部を負担したような形になってしまうので、法人は寄附金に一定の制限が設けられているのです。

寄付先や寄付の内容によって制限の内容が異なります。

ちなみに、国や地方公共団体等に対する寄付金や指定寄附金は、全額経費計上できます。

それ以外の寄付金は、資本金や利益など会社の規模に応じて限度額を計算し、限度額を超える分は、損金不算入(税金を計算する上では経費と認められない)となります。

寄附金として計上することの何が嫌かって、全額を損金算入することができないことです。

損金算入ができないということは、簡単に言うと経費として認められないということです。

経費として認められないということは、その分多く税金を払うことになる、というイメージです。

合理的な理由があっての債権放棄(減免)は、税務上の損金として計上することができるわけですが、じゃあ債権放棄の合理的な理由って何よ?というと、社会通念上回収不能と判断される場合でなければなりません。この法律上の貸倒損失の要件はなかなか厳しくて…詳しく話すと長くなるのでここでは割愛します。

例えば、簡潔に言うと相手先が倒産したとか、大規模な災害に遭った等が「合理的な理由」にあたるのですが、その合理的な理由の中に、新型コロナウイルスの感染拡大による影響も入りますよ、ということが明確にされたのが先述した通達です。

結論から言うと、減免することで損金算入できるからと言って、節税にはなりません。

損金算入できるということは、減免分には税金をかけません(寄附金にはならない)ということであって、節税とは少し違います。

会計上は、売上は減少せず、減額分は経費になる、というイメージでしょうか。

新型コロナウイルス感染症の影響により、賃料や売掛金の支払いが困難となった取引先に対して、営業に被害が生じている間、その支払いの減免を行った場合、寄附金扱いとはならず、全額損金算入が可能!

新型コロナウイルスに関わる税務上の取扱いについては、国税庁ホームページのFAQを参考にしました。

> 国税庁|国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取扱いに関するFAQ