納める消費税の計算方法として「一般課税方式(原則課税・本則課税)」と「簡易課税方式」の2種類の計算方法があります。

ここでは、簡易課税制度の解説をメインとして、一般課税と簡易課税それぞれの計算方法、簡易課税制度適用の要件と選択するメリット・デメリット、どちらが有利なのか?などについてまとめます。

目次

消費税の計算方法

原則として消費税の納税額は、売上で預かった消費税額から仕入れで支払った消費税額を差し引いて計算します。

このように、仕入れ分の消費税を差し引くことを仕入税額控除といいます。

一般課税(原則課税)の計算方法

消費税の納付税額 = 課税売上げに係る消費税額 − 課税仕入れに係る消費税額

簡易課税制度の計算方法

簡易課税制度は、中小事業者の負担軽減のための制度です。

仕入税額控除の計算を簡素化することで、事務処理負担を減らしています。

簡易課税制度では、一般課税のように実際の課税仕入れに係る消費税額を差し引くのではなく、事業区分に応じて定められた「みなし仕入れ率」を乗じて税額を算出します。

消費税の納付税額 = 課税売上に係る消費税額 - (課税売上の消費税額×みなし仕入れ率)

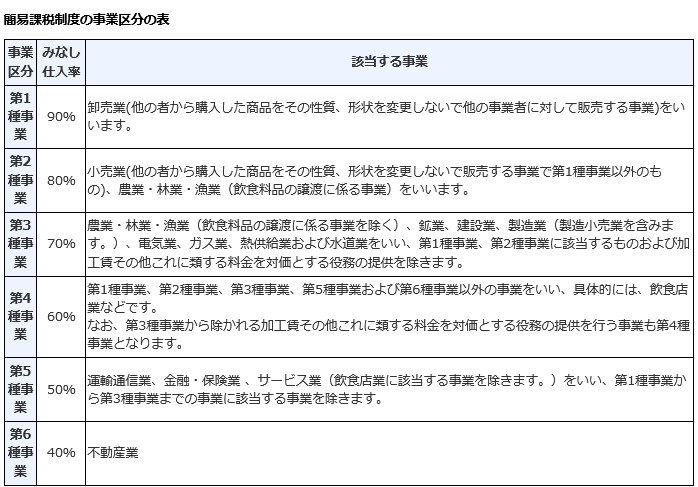

みなし仕入れ率は事業区分によって異なり、事業区分は第1種から第6種までの6つです。

それぞれの事業の課税売上高に対して、その事業区分のみなし仕入れ率をかけて仕入控除税額を計算します。

ですから、取り引きの内容によってどの事業区分にあたるのかをしっかりと判定しなくてはなりません。

簡易課税制度の事業区分とみなし仕入れ率についての詳細は、国税庁HPをご確認ください。

一般課税と簡易課税の違い

一般課税(原則課税)と簡易課税の基本的な計算方法は前述した通りです。

一般課税の場合、すべての課税仕入れについて税額計算が必要となり、事業者にとっては手間がかかります。

その点、簡易課税制度では課税売上に係る消費税にみなし仕入れ率をかけることで控除額を計算できるので、作業負担が軽減されます。

簡易課税制度を選択するメリットとデメリット

簡易課税制度のメリット

簡易課税制度を適用するメリットとしては、事務処理作業の負担が軽減されるという点が大きいです。具体的には以下の通りです。

- 消費税の申告の際、仕入れや経費の消費税額の計算が不要(=手間が軽減される)

- インボイスの保存が不要

- 売上高から納税額の予測が立てやすい

- 支払った消費税よりも、簡易課税の計算方法で算出した控除額の方が多い場合は、節税となり有利である

簡易課税制度のデメリット

- 還付が受けられない(簡易課税は、売上げの〇%を仕入とみなして計算するので、仕入れが売上を超えることはあり得ない)

- 複数の事業を営んでいる場合は、逆に事務作業が複雑になる場合もある

- 多額の設備投資等で仕入に係る消費税額が大きくなる場合は、簡易課税だと損となる

- 原則課税よりも納税額が増えるケースがある

- 一度簡易課税制度を適用すると、2年間は一般課税に戻せない

簡易課税と原則課税のどちらか得か?どちらが損か?というのは、その事業やその年の事業内容・経費の状況等によって異なるので一概には言えません。税理士などの専門家に相談し、慎重な判断が必要となります。

簡易課税制度の要件

簡易課税制度を適用するための要件は、次の通りです。

- 基準期間の課税売上高が5000万円以下であること。(法人における基準期間は前々事業年度、個人事業者は前々年度)

- 「消費税簡易課税制度選択届出書」を事前に提出していること。

簡易課税制度は中小事業者や個人事業主・フリーランス向けと言えます。

簡易課税制度を適用するかどうかは、要件を満たしていれば事業者側で選択することができます。

簡易課税の適用をやめるときには「消費税簡易課税制度選択不適用届出書」を所轄の税務署に提出することが必要です。

※簡易課税制度を適用した課税期間の初日から2年を経過した後の課税期間の初日以降でなければ提出ができないことに注意が必要です。

CHECK ✔

※ 課税売上高が1000万円以下の場合は、消費税の納付が免除されます。➨ 「免税事業者」といいます。

免税事業者に関して詳しく知りたい方はこちらの記事をご覧ください。