夫婦共働き世帯における年末調整・確定申告は、各種控除を夫婦どちらが受けるか、子供がいる場合はどちらの扶養とするか等を選択することになります。

基本的には、年収の高い方に扶養をつけ、控除をうけることることになるかと思いますが、実は年収の低い方の扶養にした方が節税になるケースもあります。

この記事では、夫婦共働き世帯の年末調整に関するポイントや、年末調整のときに記入する申告書の書き方について、図解でわかりやすくまとめています。

[2023年11月6日追記]

この記事は令和3年の年末調整書類の記入の仕方についてまとめた記事です。

令和4年(2022年)、令和5年(2023年)、令和6年(2024年)についても様式や記入の仕方については変わりありません。

目次

夫婦共働き世帯の配偶者控除

夫婦共働きだと配偶者控除を受けられないかというと、そうではありません。

よく「扶養内で働く」という表現をされるように、一定額以内の年収であれば控除対象配偶者となりますので、扶養控除をうけることができます。

まずは、配偶者控除をうけるための具体的な要件をまとめます。

※納税者本人 = 夫、配偶者 = 妻として説明していきます。

「年収」とは異なりますので要注意です。

-

- 配偶者の合計所得見積額が、48万円以下(給与収入103万円以下)である

→配偶者控除の対象 - 配偶者の所得の見積額が48万円を超え133万円以下(給与所得であれば201.6万円以下)である

→配偶者特別控除の対象

- 配偶者の合計所得見積額が、48万円以下(給与収入103万円以下)である

「条件1」をクリアした上で、「条件2」の配偶者(妻)の所得金額要件をクリアすれば、晴れて配偶者控除をうけることができます。

妻が給与以外に所得がない場合は、年収201.6万円以下であれば 控除を受けることができます。

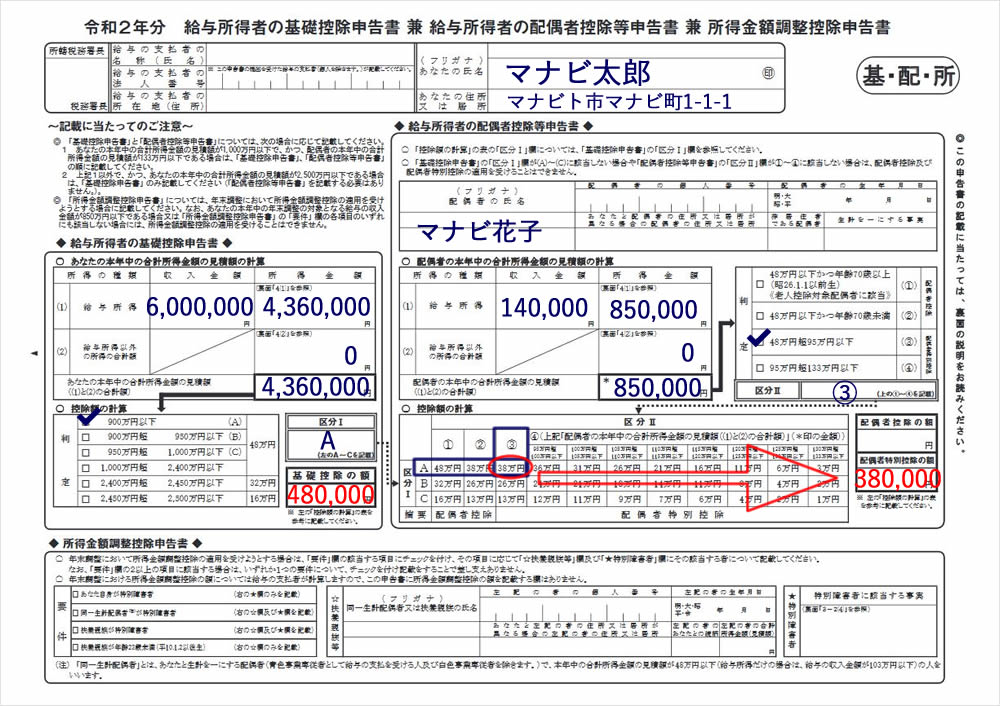

配偶者控除と配偶者特別控除の控除額は、夫と妻の所得金額の組み合わせによって決まるので一概に言えませんが、配偶者控除を満額受けることができる場合は、38万円の控除となります。

| 夫の合計所得金額 | 900万円以下 | 950万円以下 | 1000万円以下 | 1000万円超 |

| 配偶者控除額 | 38万円 | 26万円 | 13万円 | 適用外 |

| 配偶者特別控除額 | 3万円~38万円 | 2~26万円 | 1~13万円 | 適用外 |

POINT

- 控除額は、納税者本人の所得額と、配偶者の所得額の組み合わせによって決まります。

- 失業手当、出産育児一時金、育児休業給付金(いわゆる育休手当)は、所得には含めません。

- 配偶者控除と配偶者特別控除は、重複して受けることができません。

配偶者控除と配偶者特別控除に関して詳しくは、こちらの関連記事をご参照ください。

配偶者が扶養内で働いているときの申告書の書き方

ではさっそく扶養控除等申告書の書き方をみていきます。

会社員の夫と、パート勤務の妻をイメージして説明していきますね。

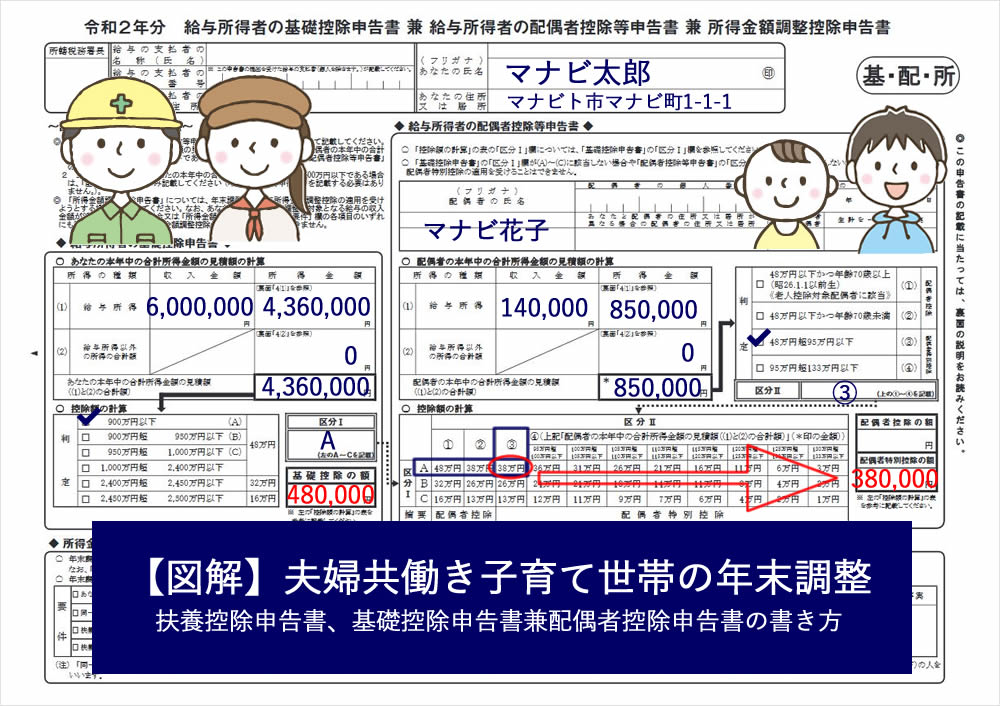

紹介します、マナビ家です。(名付けのセンスがなさすぎる件はご容赦ください)

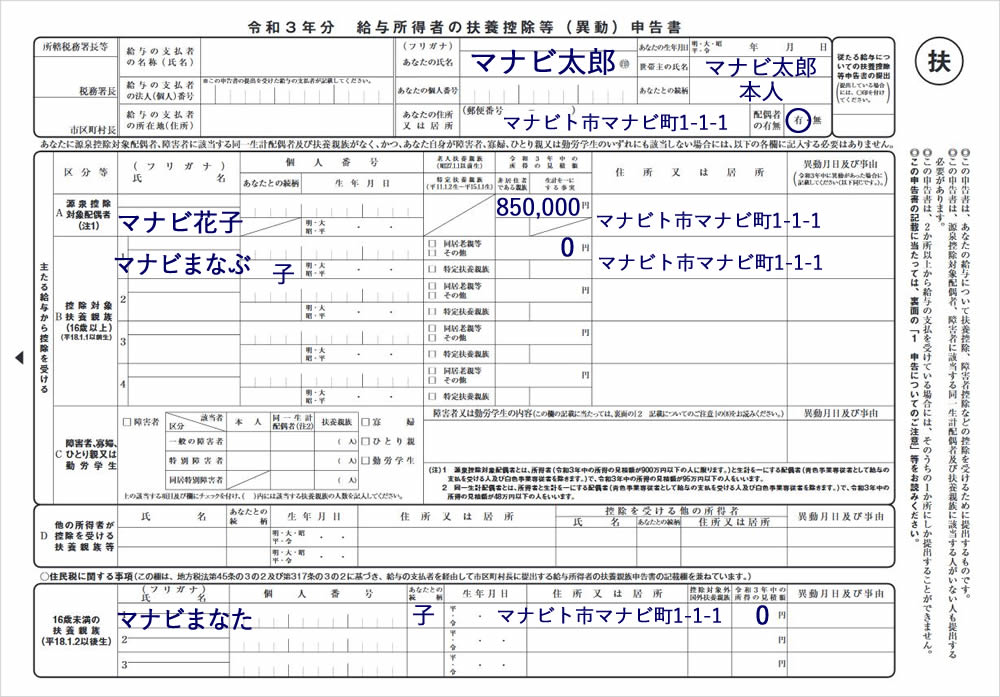

夫の太郎さんの年収は600万円。所得にすると436万円。1000万円以下なので、配偶者控除を受けるための条件1をクリアです。

妻の花子さんはパン屋さんでパートをしています。年収は140万円。所得にして85万円。条件2の2にあてはまります。

※所得金額の計算方法は、申告書の裏面に計算式が書かれています。

国税庁のホームページでも給与所得の金額が算出できます。

ということで、マナビ太郎さんは、妻を扶養しているとして「配偶者特別控除」をうけることができます。

それを踏まえて申告書を書くとこうなります。

扶養控除等申告書の記入例

基礎控除申告書兼配偶者控除等申告書の記入例

子どもがいるときの年末調整書類の書き方

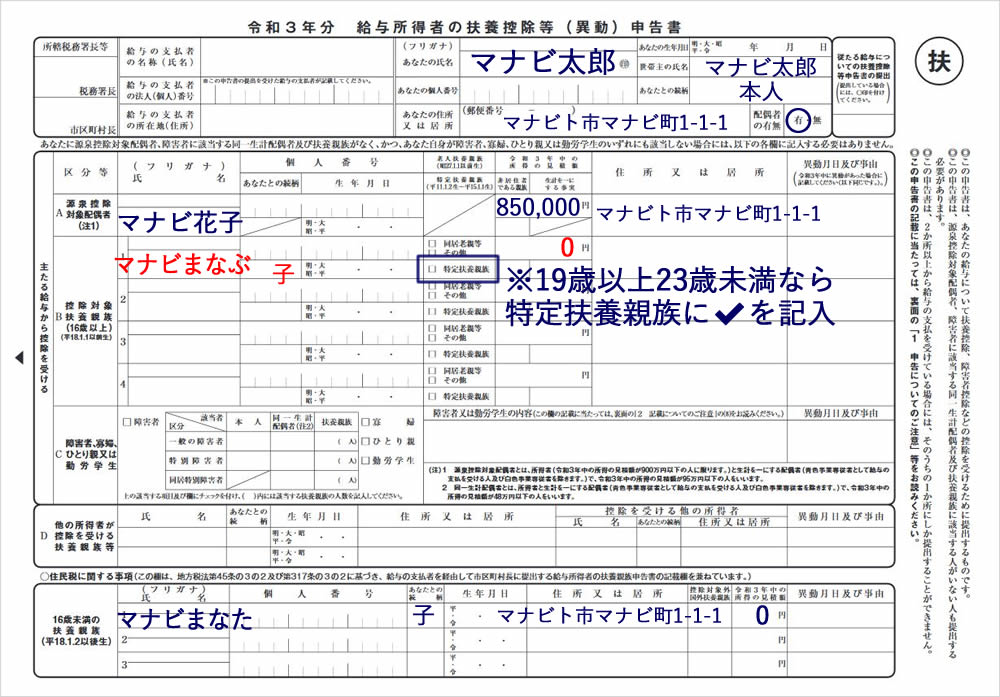

16歳以上の子どもがいるとき

マナビ家の長男は16歳です。

マナビ家では、子供たちを夫の太郎さんの扶養にしています。この場合申告書の記入例は以下の通りです。

特定扶養親族とは?

扶養している子どもが、19歳以上23歳未満の場合は、□特定扶養親族の欄にチェックを入れるのをお忘れなく。

特定扶養親族は、通常の扶養親族よりも控除額が高くなります。(大学生等、教育費がかさむ世代の税負担を軽減するための措置です)

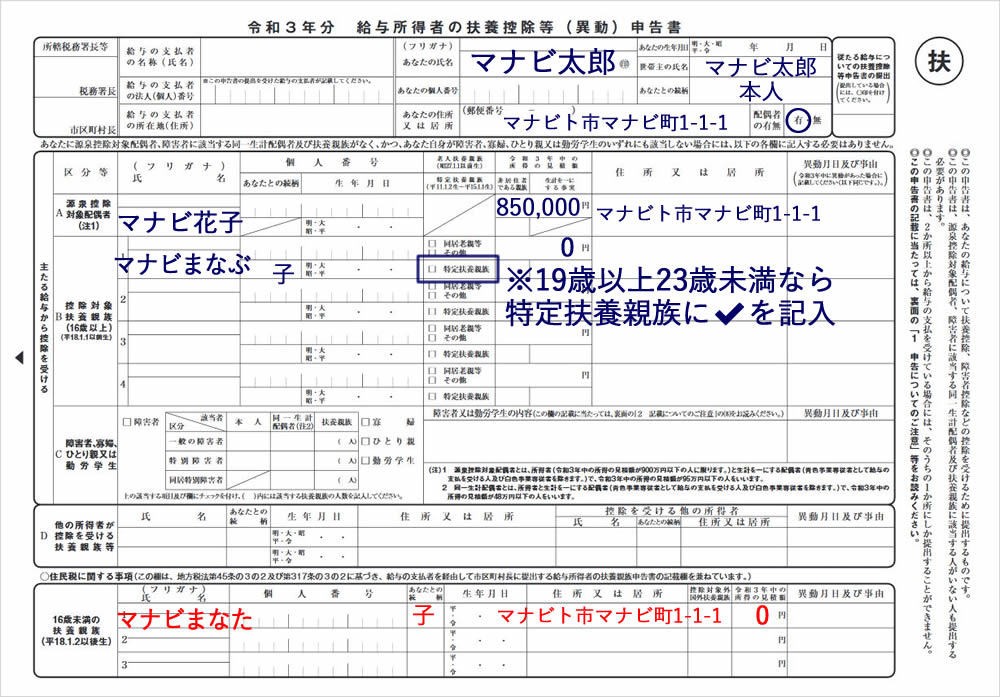

16歳未満の子どもがいるとき

16歳未満の扶養親族は、扶養控除の適用外です。

よって、扶養親族欄への記入はしませんが、下部の「住民税に関する事項」に16歳未満の扶養親族の記入欄がありますので、そちらに記入します。

子どもは夫婦どちらの扶養に入れる?

夫婦共働きの場合、子供を夫と妻のどちらの扶養に入れるべきか考えますよね。

基本的には、夫婦のうちで所得の高い方の扶養とした方が良いとされています。

理由は、その方が控除の効果が大きくなるからです。

ですが、ここで注意すべきなのが、子どもが16歳以上なら扶養控除の対象なので所得が高い方の扶養にした方が良いのですが、15歳以下の子どもの場合は控除対象にならないので、所得税はどちらの扶養にしても損も得もありません。

※「所得税は」というのが大事なポイントです。

実は 年収の低い妻の扶養にした方が、世帯全体で見たときに節税となるケースもあります。

それには、住民税の非課税上限額が大きく関わっています。

この話をここではじめると長くなってしまいますし、脱線してしまうので、詳しくは別記事にてまとめたいと思います。

興味のある方はのぞいてみてくださいね。

税法上はそのような決まりはないので、夫婦どちらの扶養にしても問題ありません。

産休、育児休業中は、夫の扶養に入ろう!

夫婦共働きでいつもは扶養要件から外れてしまう妻でも、育児休業中は夫の扶養に入れる場合があります。

出産育児一時金、育児休業給付金(いわゆる育休手当)は、妻の所得を計算する際の収入に含めませんので、会社からお給料をもらっておらず、他の所得(不動産所得や事業所得など)がない場合には夫の扶養に入ることができ、夫は配偶者控除の適用をうけることができます。

これは大きな節税効果があるので、お忘れなく。