年末調整の各種申告書を記入する際、配偶者控除や配偶者特別控除をうけるために記入が必要なところが2か所あります。

この記事では、会社員の夫と専業主婦の妻の家庭や、夫婦共働き世帯のモデルを例にして、図解でわかりやすく配偶者控除等申告書の書き方を解説します。

ここでは、給与所得者を夫とし、夫が妻を扶養しているものとして配偶者控除をうける家庭をイメージして説明していきます。

妻が夫を扶養している場合には、読み変えて見ていただければと思います。

[2023年11月6日追記]

この記事は令和2年の年末調整書類の記入の仕方についてまとめた記事です。

令和3年(2021年)、令和4年(2022年)、令和5年(2023年)、令和6年(2024年)についても様式や記入の仕方については変わりありません。

[2025年10月31日]

令和7年(2025年)の年末調整から申告書の様式が一部変更されていますのでご注意ください。また、基礎控除と給与所得控除が改正されていることにも注意が必要です。

「配偶者控除」及び「配偶者特別控除」のことを「配偶者控除等」といいます。

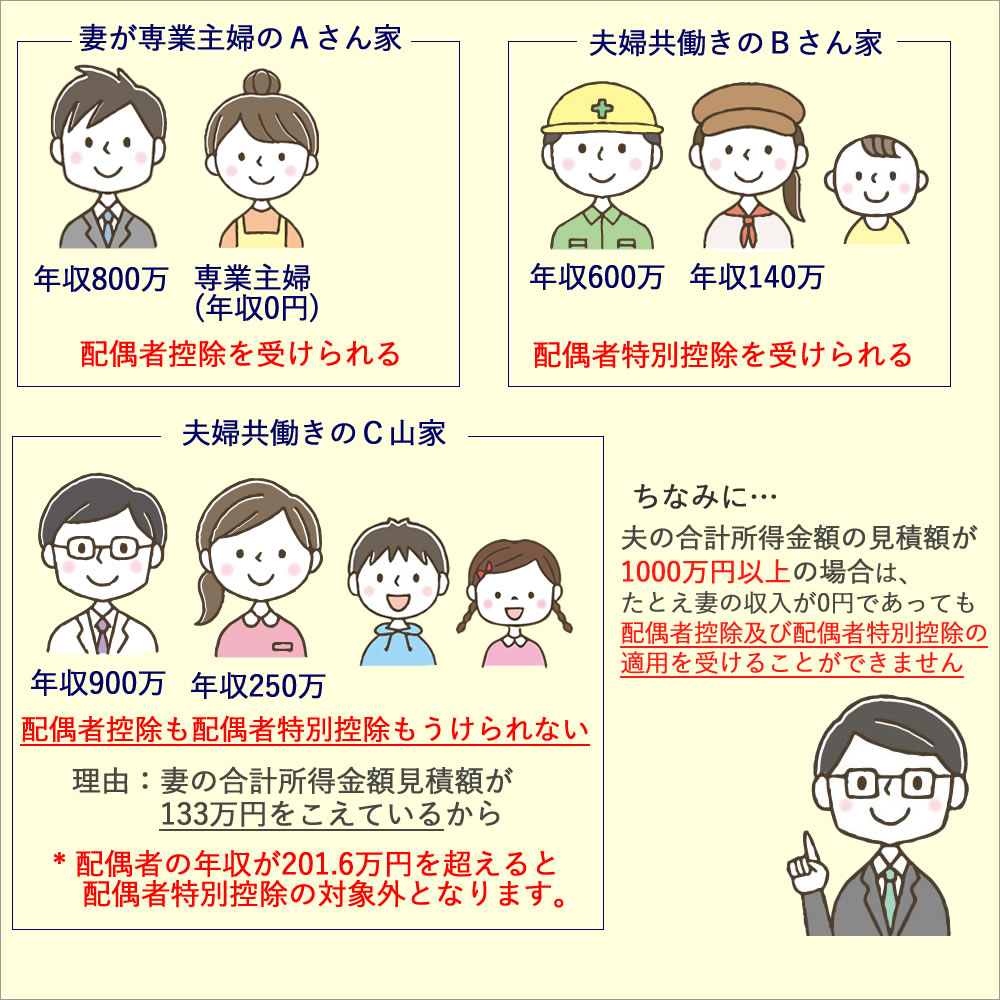

配偶者控除と配偶者特別控除は、それぞれ控除を受けることができる要件が定められていて、配偶者がいれば誰でも控除をうけられるわけではありません。

この控除の制度概要について詳しくは、こちらの関連記事をご参照ください。

※所得と年収の変換早見表をこの記事の最後に載せていますので、ご参照ください。

夫婦共働きの家庭では、夫の年収と妻の年収の両方を把握していないと、年末調整のときに少し困るかもしれませんね。

さぁ、扶養控除等がうけられるかどうかの判定ができたところで、年末調整をうけるにあたって記入する申告書への記入箇所を確認していきましょう。

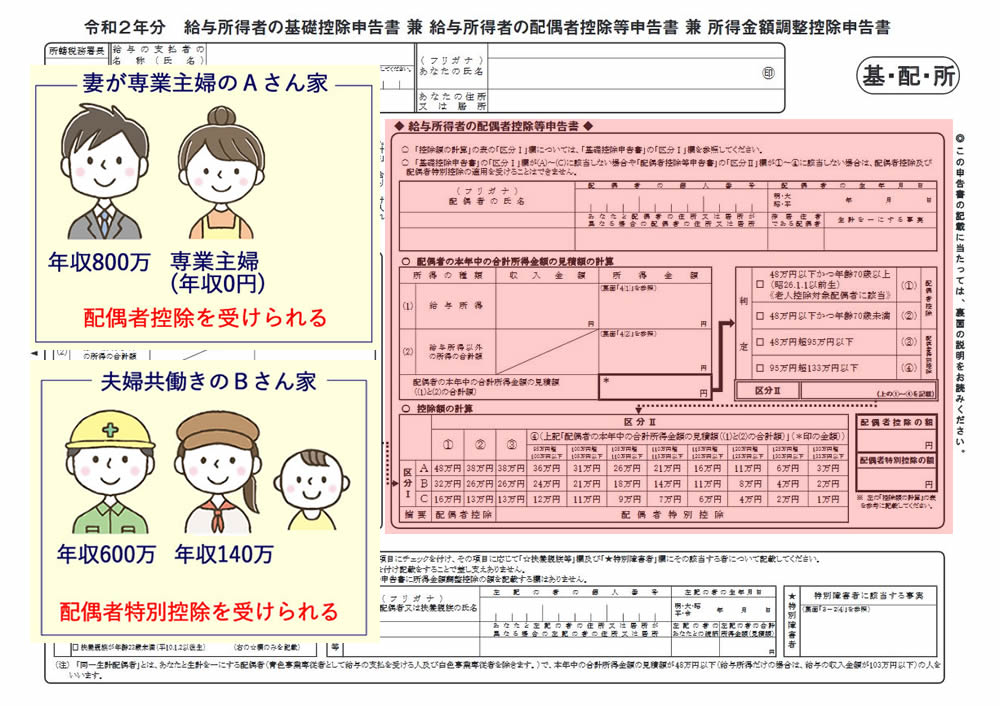

まずは「給与所得者の扶養控除等(異動)申告書」の、「源泉控除対象配偶者」の記入が必要です。

源泉控除対象配偶者とは、所得者(所得の見積額が900万円以下の人に限る)と生計を一にする配偶者で、次年度中の所得の見積額が95万円以下の人のことです。

夫の所得見積額が900万円以下で、かつ、妻の所得見積額が95万円以下なら、ここに妻の名前を記入します。

「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」の右側が、「配偶者控除等申告書」の欄になっています。

夫の所得見積額が1000万円以下で、かつ、妻の合計所得金額の見積額が133万円以下なら、ここに妻の名前を記入します。

そして、妻の年収と所得金額を計算し記入したあとに、自分で判定欄にチェックをつけて、控除額をだすところまでやらなくてはいけません。

所得の計算方法は、この申告書用紙の裏に書かれてあるので、そちらを見ながらその通りに計算すればOKです。

細かい文字で小難しい言い方で書いてあるので難しそうに感じるかもしれませんが、所得額の計算自体は表の通りに計算するだけなので決して難しくはありません。

「合計所得金額の見積額が1000万円以下って、年収いくら?」を即時に判断できたら気持ち良いですよね~♪

所得と年収の金額をチェックしたいときに一目でわかるよう、表にしてみました。

| 合計所得金額 | 年収・収入金額・給与収入 |

|---|---|

| 1000万円 | 1195万円 |

| 48万円 | 103万円 |

| 133万円 | 201.6万円 |

配偶者控除等申告書・扶養控除等申告書の記載例は、国税庁ホームページでも詳しく解説されています。