マイホームを買ったりリフォームをしたりして住宅ローン控除を受ける場合、初年度は確定申告をしなければなりません。(2年目からは年末調整で控除できます。)

「確定申告」というワードが出ただけでも腰が重いのに、この確定申告をするための事前準備もなかなか大変なのです。

提出が必要な書類の種類が多く、集めるのに苦労するかもしれません。

そこで、住宅ローン控除の適用を受けるために確定申告をするにあたって必要となる書類と、その書類の入手方法について詳しくまとめます。

※この記事では、住宅ローン控除を受けるのが会社員であるという前提で説明していきます。

目次

住宅ローン控除とは?

「住宅ローン控除」と一般的に呼ばれていますが、正式には「住宅借入金等特別控除」といいます。

簡単に言うと、「住宅ローンの年末残高のうち一定金額を所得税や住民税から控除する」というものです。

もっとわかりやすく言うと、10年間(または13年間、15年間)、年末ローン残高の1%相当が所得税から控除される = その分納める税金が少なくなるということです。

更に細かく制度の概要を知りたい方は、国税庁ホームページをご確認ください。

住宅借入金等特別控除とは、個人が住宅ローン等を利用して、マイホームの新築、取得又は増改築等(以下「取得等」といいます。)をし、その年の12月31日までに自己の居住の用に供した場合で一定の要件を満たすときにおいて、その取得等に係る住宅ローン等の年末残高の合計額等を基として計算した金額を、居住の用に供した年分以後の各年分の所得税額から控除するものです。

住宅ローン控除の適用要件

住宅ローン控除の適用を受けるには、住宅の床面積やその家に住んでいること、合計所得金額が3000万円以下であることや返済期間が10年以上あるなどの要件があります。

住宅ローンを組めば誰でも利用できるというわけではありませんので注意が必要です。

こちらも、詳しくは国税庁ホームページで確認するのが一番確実です。

住宅ローン控除の適用を受けるためには

初年度は確定申告が必要です

住宅ローンがあれば自動的に税額控除が受けられると思っていませんか?

住宅ローン控除の適用を受けたい場合、初年度は確定申告が必要です。確定申告しなければ住宅ローン控除は受けられませんよ!!

かなり大きなメリットがあるので、住宅ローンを抱えている人は絶対にこの控除を受けた方が良いです!

2年目以降は年末調整で控除が受けられる

住宅ローン控除を受けるために確定申告をしなければならないのは最初の1回だけで、次の年からは年末調整で控除を受けられます。

初年度に確定申告をすれば、その後の10月頃に税務署から「住宅借入金等特別控除証明書」という書類が残りの年数分郵送されてきます。

これは住宅ローン控除を受けるために必要なものですので、なくさないように保管してくださいね。

確定申告の必要書類

さて、話を少し戻してここからがこの記事の本題となります。

住宅ローン控除を受ける最初の年は、確定申告が必要だということはもうお分かりいただけたと思います。

確定申告とは、具体的には 必要事項を記載した確定申告書に必要書類を添付して、所轄税務署に提出するということです。電子申告や郵送での提出も可能です。

この「必要書類を添付」というのがなかなか大変なのです。

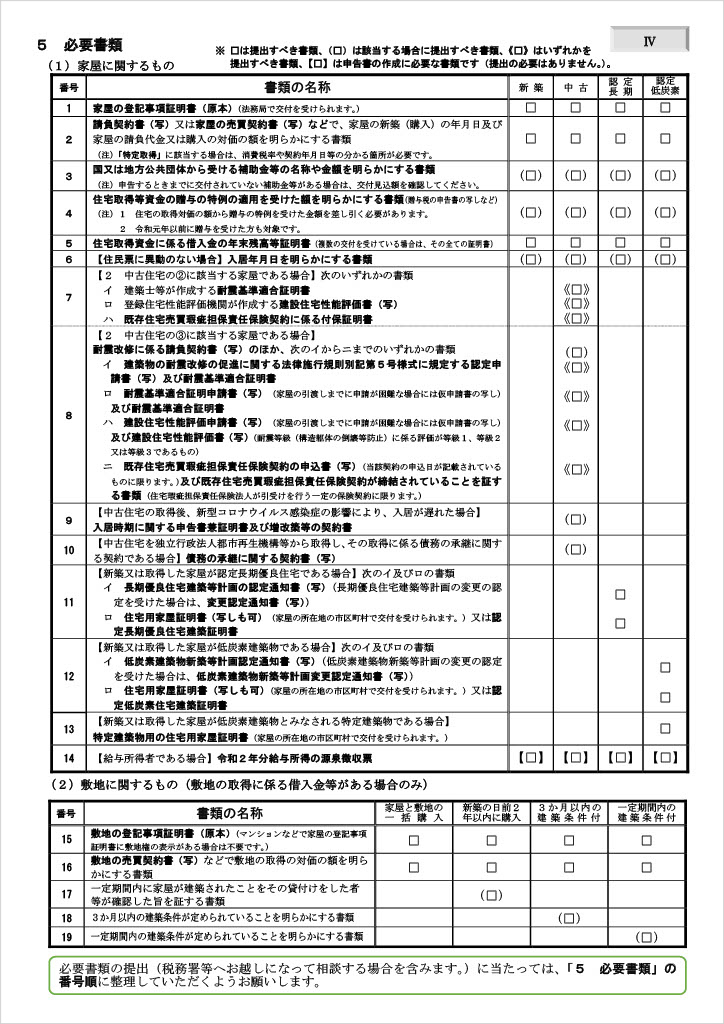

住宅ローン控除|必要書類一覧

住宅ローン控除の適用を受けるために確定申告をする際の必要書類一覧がこちらです。

出典:令和2年分 住宅借入金等特別控除チェック表 - 国税庁

どうですか?必要書類が多すぎやしませんか?やる気なくしますよね?

でも大丈夫です!1枚1枚確認してみると、これらの書類を集めるのはそんなに難しくはありません(大変ではあるかもしれません笑)。

これらの必要書類が何なのか?どこで手に入れられるのかをまとめていきます。

1確定申告書(A書式)

まずは確定申告書。これがないと始まりませんね。

実は「確定申告書」にはAとBの2種類があるのですが、基本的に会社員が使うのは「A」になります。

入手方法としては、税務署からもらう(直接行くか郵送してもらう)以外に、国税庁のホームページからダウンロードすることもできます。

国税庁の「e-Tax」を利用すれば、ネット上で簡単に作成できてそのまま申告できるのでおすすめです。

2住宅借入金等特別控除額の計算明細書

住宅ローン控除の適用を受けるための申請書類で、控除額を算出するためのものになります。

「確定申告書」と同じく、最寄りの税務署から入手するか、国税庁のホームページからダウンロードできます。

国税庁の「e-Tax」を利用すれば、ネット上で簡単に作成できてそのまま申告できるのでおすすめです。

3源泉徴収票

源泉徴収票は勤務先から発行されます。貰っていないという人は会社に確認してみましょう。再発行してもらうこともできるはずです。

4マイナンバーが分かる書類のコピー

本人確認のため、マイナンバーカードがあればそれだけでOK、マイナンバーカードを作っていない場合はマイナンバーが確認できる書類と本人確認書類を合わせて提出しなければなりません。

- マイナンバーカードの裏表両面のコピー

- マイナンバー通知カードと、運転免許証やパスポート等の本人確認書類のコピー

- マイナンバーが記載されている住民票と、運転免許証やパスポート等の本人確認書類のコピー

5住宅取得資金に係る借入金の年末残高等証明書

住宅ローンを借りている金融機関から発行される、年末時点の住宅ローン残高を証明する書類です。

10月~11月頃になると金融機関から郵送されてきます。

6家屋・敷地の登記事項証明書

登記事項証明書は、法務局に直接行って発行してもらうか、インターネットで交付請求を行い郵送してもらうこともできます。写しではなく原本の提出が必要です。

ローンの使途が建物だけなら「家屋の登記事項証明書」、土地の取得も含んでいるなら「敷地も含めた登記事項証明書」が必要です。

7家屋・敷地の売買契約書、請負契約書の写し

土地の売買や建売住宅を購入した場合は「売買契約書」、注文住宅を建てた場合は「請負契約書」の写しを提出します。

不動産会社やハウスメーカー・工務店等と契約したときに印鑑を押した書類です。

自分で保管してあるはずなので、コピーをとって写しを提出します。

もし紛失してしまった場合は、不動産会社等に相談して写しをもらいましょう。

8特例要件を証明する為の書類

特例を受けるために必要となる書類も提出が必要です。(特に特例を受けない場合はこの項目の書類は必要ありません。というか発行されないので用意できません。)

- 一定の耐震基準を満たす中古住宅の場合は、「耐震基準適合証明書又は住宅性能評価書の写し」が必要です

- 認定長期優良住宅・認定低炭素住宅の場合は、「認定通知書の写し」が必要です

まとめ

「確定申告」となると急に難しく考えてしまいがちですが、最初の1年だけなのでなんとか頑張って申告しましょう。2年目からは年末調整で控除できるので、ぐんと楽になります。

確定申告のための必要書類を把握し、余裕をもって準備をしておきたいですね。

![[年次有給休暇管理簿]の作成と保存義務](https://worker-training.com/manabito/wp-content/uploads/2019/05/yukyukanribo-150x150.jpg)