2023年(令和5年)10月1日から、消費税の仕入税額控除の方式として「適格請求書等保存方式=インボイス制度」が導入されます。

区分記載請求書やら適格請求書やら、何がどう違うのかよくわからないし、インボイス制度って一体何なの?とあまりピンときていない方もたくさんいるかもしれません。

そこでこの記事では、区分記載請求書と適格請求書は何が違うのか、インボイス制度の概要、インボイス制度がはじまるとどうなるのかということを、現行の請求書等保存方式からの変更の流れを含めてまとめます。

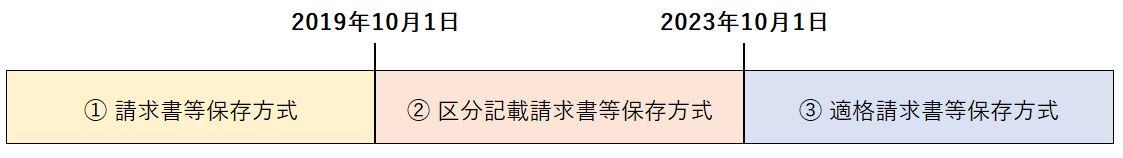

まずは、消費税の仕入税額控除の方式の変更スケジュールについて確認していきましょう。

それぞれの保存方式の特徴についても箇条書きでまとめました。

「区分記載請求書等保存方式」「適格請求書等保存方式(インボイス制度)」は、どちらも”消費税の仕入税額控除の方式”のことです。

① 請求書等保存方式(2019年9月末まで)

↓

② 区分記載請求書等保存方式(2019年10月1日~2023年9月30日)

↓

③ 適格請求書等保存方式(インボイス制度)(2023年10月1日~)

インボイスとは、売り手が買い手に対して、正確な適用税率や消費税額等を伝えるもので、具体的には現行の「区分記載請求書(上記②にあたる)」に、登録番号・適用税率・消費税額の記載が追加されたもののことをいう。

この「登録番号」というのが大事なポイントになります。詳しくは後述します。

そもそも仕入税額控除って何よ?という方のために、仕入税額控除についてまとめます。

小難しいことは言わずに、簡潔にサラリといきますよ。

仕入税額控除とは、課税期間中の課税売上に係る消費税額から、その課税期間中の課税仕入に係る消費税額(仕入控除税額)を控除することです。

消費税の課税事業者は、この差額を納付します。

課税事業者にとって、仕入れ税額控除ができない=納付する消費税額が多くなってしまう、というイメージです。

尚、仕入税額控除をするためには帳簿及び請求書等の保存が必要です。

この仕入税額控除をするために、「区分記載請求書」や「適格請求書」が必要なのです!

これはかなり大雑把な説明ですので、細かいことも気になる方は、国税庁ホームページを確認してみてください。

区分記載請求書等保存方式とは、簡単に言うと、軽減税率と標準税率を区分して経理を行うためのもので、適格請求書等保存方式(インボイス制度)の導入が始まるまでの繋ぎの準備期間のようなイメージです。

ポイントを箇条書きでまとめます。

「区分記載請求書等保存方式」では、区分記載請求書等の発行のための登録は必要ないので、免税事業者が発行した請求書でも仕入税額控除を受けることが出来ます。

ここからは、2023年(令和5年)10月から導入される適格請求書等保存方式 = インボイス制度のポイントについてまとめます。

「適格請求書等保存方式」という消費税の仕入税額控除の方式のこと。

2023年(令和5年)10月から採用される。

それではこれらのポイントをおさえた上で、インボイス制度についてもっと詳しくまとめていきます。

✔ 税率ごとに仕入税額控除を計算しなければならないため、仕入れ税額控除を計算する根拠となるよう、請求書には「適用税率・税額の表示」が必要です。

簡易課税制度などを利用することで、事業者の手元に合法的に残った消費税のこと

適格請求書発行事業者登録制度について

適格請求書発行事業者への登録は任意です

年間売上が1000万円以下の小規模事業者は、原則として免税事業者(消費税の納付が免除)です。

その場合、自らが課税事業者(消費税を納付すること)を選択しない限り、インボイスへの登録ができないというわけです。

取引先から適格請求書等の発行を求められることが想定される場合は、登録の検討が必要ですね。

課税事業者が免税事業者と取引した場合、仕入税額控除の対象にならないことで消費税の納税額が増えることになってしまいます。そうなると、課税事業者が免税事業者と取引する=デメリットが生まれてしまい、大きな影響があります。

適格請求書発行事業者でないのに適格請求書を発行したら罰則も

「適格請求書」は「適格請求書発行事業者」しか交付できないということは先述の通りですが、もし、適格請求書発行事業者以外の事業者が適切な記載項目で請求書を発行したらどうなるのでしょうか?

この場合、適格請求書として認められないのはもちろんですが、なんと罰則もあるのです。

「誤認される恐れがある」ということで1年以下の懲役または50万円以下の罰金に処されることがあるようです。

適格請求書発行事業者は、取引の相手方(課税事業者に限る)の求めに応じて、適格請求書を交付する義務があります。

あわせて、交付した適格請求書の写しを保存する義務も課されます。

※適格請求書を交付することが困難な取引では、適格請求書の交付義務が免除されます。(自動販売機による譲渡等、郵便ポストに差し出された郵便サービス等)

※ 不特定多数の者に対して販売を行う小売業、飲食店業、タクシー業等は、記載事項を簡易なものとした「適格簡易請求書」を交付することができます。

インボイス制度がはじまるまでの間(2023年9月末まで)採用される「区分記載請求書等保存方式」の記載事項と比較して、表にまとめてみました。

具体的には、現行の区分記載請求書に、「登録番号」「適用税率」「消費税額等」の記載が追加されます。

| 記載事項 | 区分記載請求書等保存方式 | 適格請求書等保存方式(インボイス) |

| 2019/10/1~2023/9/30 | 2023/10/1~ | |

| 発行者の氏名または名称 | 適格請求書発行事業者の氏名または名称および登録番号 | |

| 課税資産の譲渡等を行った年月日 | 課税資産の譲渡等を行った年月日 | |

| 取引内容(軽減税率の対象となる場合はその旨) | 取引内容(軽減税率の対象となる場合はその旨) | |

| 税率(10%、8%)の異なるごとに合計した税込金額 | 税率ごとに合計した税抜又は税込対価の額及び適用税率 | |

| - | 税率ごとに区分した消費税額等 | |

| 書類の交付を受ける者の氏名又は名称 | 書類の交付を受ける者の氏名又は名称 |

区分記載請求書等保存方式では、区分記載請求書の発行のための登録等は必要ないので、免税事業者が発行した請求書でも仕入税額控除を受けることが出来ました。

しかし、適格請求書等保存方式(インボイス制度)がはじまると、買い手側が仕入税額控除を受けるための要件が大きく変わります。

買い手が仕入税額控除の適用を受けるためには、登録事業者である取引相手(売り手)から交付を受けた適格請求書(インボイス)の保存が必要となります。

適格請求書(インボイス)を発行できるのは「適格請求書発行事業者」に限られ、「適格請求書発行事業者」になるためには、課税事業者でなければならず、さらに税務署への登録申請書の提出が必要です。

登録申請書の提出が可能となるのは、2021年(令和3年)10月1日 金曜日以降です。

スムーズに移行できるよう、事前確認等の準備をしておきたいですね。

適格請求書発行事業者の登録に関する詳細は、こちらの記事に詳しくまとめておりますのでぜひご覧ください。