ひと目でわかる!OneDriveの状態アイコンの意味

前期は黒字決算だったが、今期は赤字決算だった。

そんなとき、前期に納付した法人税を返してもらうことができる制度があります。

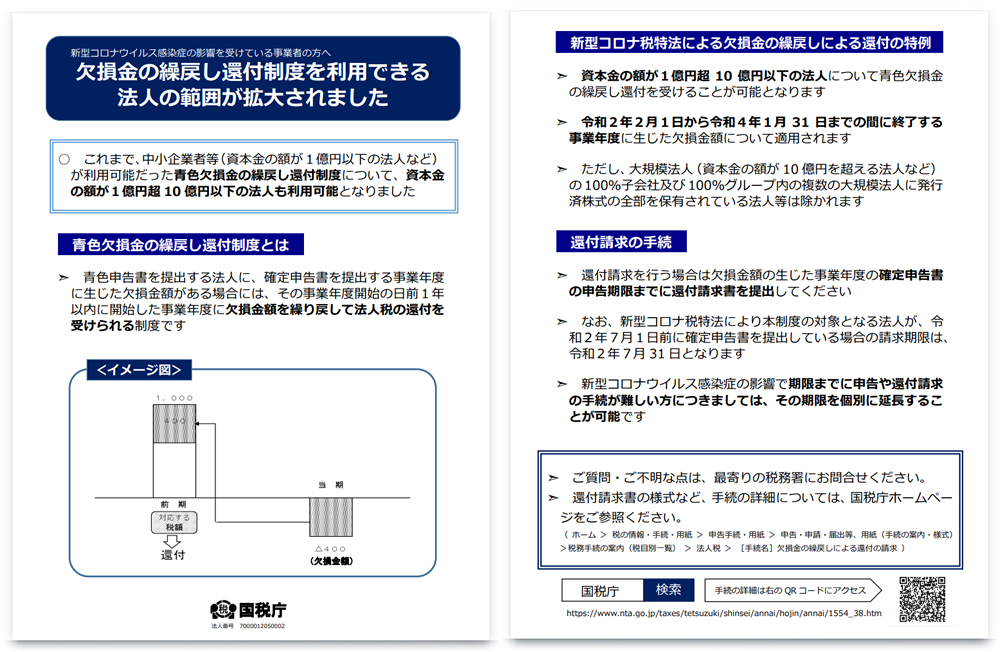

「欠損金の繰戻還付制度」という制度です。

欠損金の繰戻還付制度

欠損金の繰戻還付の概要

fa-pencil

欠損金の繰戻還付制度とは?

青色申告書である確定申告書を提出する事業年度に欠損金額が生じた(赤字決算だった)場合に、前期にその欠損金額を繰り戻して 法人税額の還付を請求できるというものです。

適用対象の法人

- 青色申告法人(前期と当期のいずれも)

- 災害損失欠損金を有する法人

適用要件

▶ 青色申告法人の場合

- 連続して青色申告書である確定申告書を提出していること

- 提出期限までに当期の申告を行っていること

- 当期の申告と同時に、欠損金の繰戻しによる還付請求書を提出すること

▶ 災害損失欠損金を有する法人の場合

- 連続して確定申告書を提出していること

- 欠損事業年度の確定申告書または仮決算による中間申告書を提出していること

- 確定申告書または仮決算による中間申告書と同時に欠損金の繰戻しによる還付請求書を提出すること

還付される金額

前期に支払った法人税額 × 欠損事業年度の欠損金額 / 還付所得事業年度の所得金額 = 還付金額

欠損金とは

fa-pencil

欠損金とは

各事業年度の所得の金額の計算上損金の額が益金の額を超える場合に生じた金額のこと(法人税法2①十九)

欠損金とは、簡単に言うと税法上の赤字額のこと。

法人税を計算する際の所得金額「益金-損金」の計算結果がマイナスとなる場合の、そのマイナスの金額のこと。

法人税を計算する際の所得金額「益金-損金」の計算結果がマイナスとなる場合の、そのマイナスの金額のこと。

fa-lightbulb-o豆知識

欠損金と 会計上の赤字金額は、必ずしも一致するとは限りません。

会計上は利益や費用として計上できても、税法上は益金や損金として計上できない場合があるためで、これを損金不算入といいます。

欠損金と 会計上の赤字金額は、必ずしも一致するとは限りません。

会計上は利益や費用として計上できても、税法上は益金や損金として計上できない場合があるためで、これを損金不算入といいます。

コロナウイルスの影響で適用対象法人が拡大

コロナウイルス感染拡大の影響を鑑み、期間限定で適用対象法人が拡大しています。

特例の対象

対象法人:資本金1億円超10億円以下の法人

対象期間:令和2年2月1日~令和4年1月31日までの間に終了する事業年度に生じた欠損金額についてのみ

欠損金繰越控除

当期の欠損金額を、翌期以降の所得金額に充てて、翌期以降の法人税を減額させる制度もあります。

この制度を、欠損金の繰越控除制度といいます。

欠損金の繰戻還付制度と欠損金の繰越控除制度の二つの制度は、いずれか一方のみしか選択することが出来ません。

繰戻還付制度を利用してキャッシュフローの改善を図るか?

繰越控除制度を利用して翌期以降の法人税を減額するか?

判断が求められます。

当期に生じた欠損金額について、繰戻還付制度を利用するか、繰越控除制度を利用するかについては、メリットデメリットや今後の決算動向を考えた上で、慎重に判断しなければなりませんね。

考慮すべきこと

1.「欠損金の繰戻還付制度を利用すると税務調査が入る」と一般的に言われている。

2.翌期以降の所得金額の状況を考える

※資本金1億円以下の法人の場合、法人税の税率は所得金額によって変わるため、欠損金を出来るだけ高い税率の事業年度の所得金額に充てた方が有利です。

3.キャッシュフロー(お金の流れ)を考えるなら、繰戻還付金を選択

2.翌期以降の所得金額の状況を考える

※資本金1億円以下の法人の場合、法人税の税率は所得金額によって変わるため、欠損金を出来るだけ高い税率の事業年度の所得金額に充てた方が有利です。

3.キャッシュフロー(お金の流れ)を考えるなら、繰戻還付金を選択

この記事は、国税庁HPを確認して書きました。